Close

con un informe de crédito individual que detalla sus acuerdos de crédito.

con información completa para ayudar a las evaluaciones de crédito

con mejor conocimiento de las tendencias nacionales en la concesión de créditos.

La información presentada por los prestamistas a la OCC se utiliza para crear informes de crédito individuales. El cliente tiene derecho a solicitar su informe de crédito.

La adquisición de nuevos clientes se ve restringida por la falta de un repositorio central con los datos de los clientes.

Los préstamos, el crédito y la financiación han evolucionado drásticamente en los últimos dos años. La forma en que los consumidores acceden al crédito hoy en día es muy diferente de lo que era hace casi una década. Las agencias de calificación tradicionales se han quedado atrás con respeto a la aplicación de la tecnología para evaluar la solvencia de un posible solicitante de un préstamo.

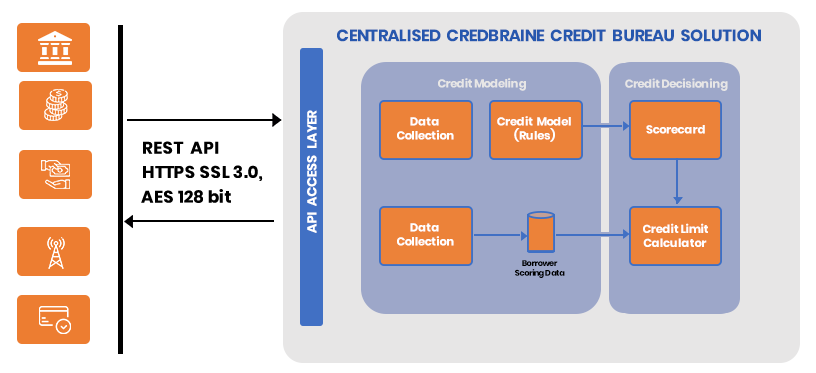

La plataforma de la Oficina Centralizada de Crédito (OCC) de Finbraine para el intercambio de información dentro de los sectores bancarios y no bancarios permite a las organizaciones de almacenar y distribuir información e inteligencia. OCC almacena información bancaria, personal, financiera y de crédito/préstamo para permitir cualquier préstamo/crédito emitido dentro del país.

El uso de herramientas estandarizadas para la toma de decisiones aumenta el valor de los datos compartidos y almacenados.

Calificaciones de puntaje de crédito basadas en la IA para cualquier individuo en el país.

Public Private Partnership ( PPP ) mode of operation offered by FinBraine to the Central Bank of country

El sistema de registro de puntaje de la OCC proporciona puestos colectivos de seguimiento de crédito que incluyen todos los datos e información sobre sus préstamos y calificaciones.

Las organizaciones de crédito pueden acceder a los puestos consolidados del cliente, lo que les ayuda en sus decisiones de concesión, renovación y aumento del crédito.

El NBE puede tener un mejor control y visión de los préstamos. Dado que el préstamo es la columna vertebral de una economía, el NBE ayuda a reducir la asimetría informativa entre prestamistas y prestatarios.

Enhance the ability of borrowers/issuers to access the money market and the capital market for tapping a larger volume of resources from a wider range of the investing public

Assist the regulators in promoting transparency in the financial markets

Provide intermediaries with a tool to improve efficiency in the funds raising process

Supports the Central Bank’s obligations and functions, including consumer protection, supervising the financial sector and ensuring financial stability

FinBraine offers lending and digital KYC solutions on B2B and B2C Models